建設国保の扶養条件って、調べれば調べるほど「結局うちは入れるの?入れないの?」ってモヤモヤしませんか。 ここ、気になりますよね。

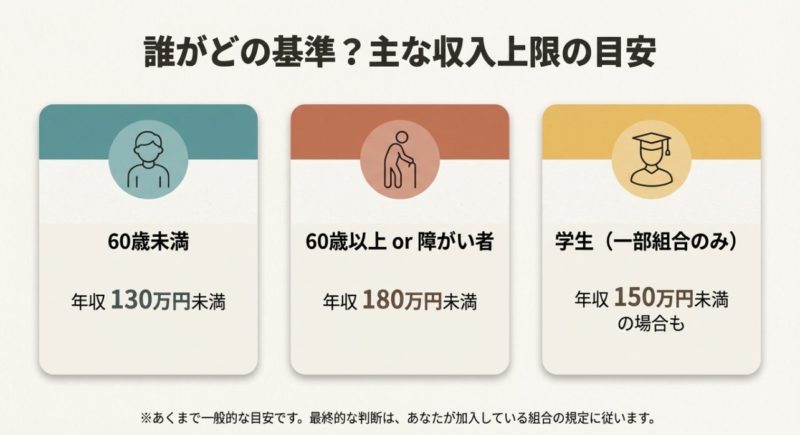

特に、130万円の壁や106万円の壁、学生の150万円特例、60歳以上の180万円基準みたいに“壁”の話が多いのに、建設国保は市町村国保とも協会けんぽとも仕組みが違うので、判断がズレやすいんです。

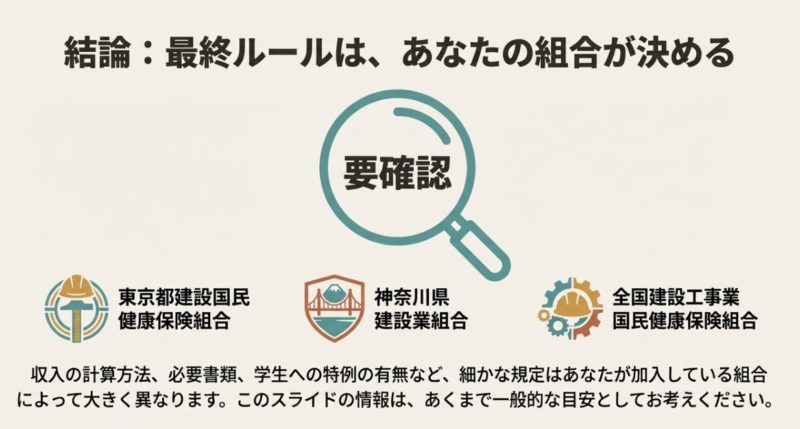

しかも、収入の見方が「手取り」じゃなくて総支給だったり、交通費が入ったり、自営業だと売上ベースで見られたり、同居・別居で仕送りの証明が必要だったり…。 東京土建、建設連合、中建国保など組合ごとの運用差もあって、なおさらややこしいんですよね。

この記事では、建設国保の扶養条件を、年収の壁・同居別居・収入計算・手続きの注意点までまとめて整理します。 最後に、あなたのケースで「何を確認すべきか」まで落とし込みますね。

-

- 建設国保と市町村国保・協会けんぽの扶養の違い

- 130万円の壁・106万円の壁の判断ポイント

- 同居・別居と仕送り証明、収入計算の落とし穴

- 学生150万円特例など組合差への備え方

建設国保の扶養条件の全体像

ここではまず、「そもそも建設国保の扶養って何?」をスッキリさせます。 市町村国保や協会けんぽとの違い、家族が“無料”じゃない理由、同居別居の線引きまで、土台を固めるパートです。

扶養と市町村国保の違い

最初にここを押さえるだけで、だいぶ迷いが減ります。 というのも、同じ「扶養」でも、制度ごとに意味が違うからです。 あなたが混乱している原因って、だいたいここにあります。

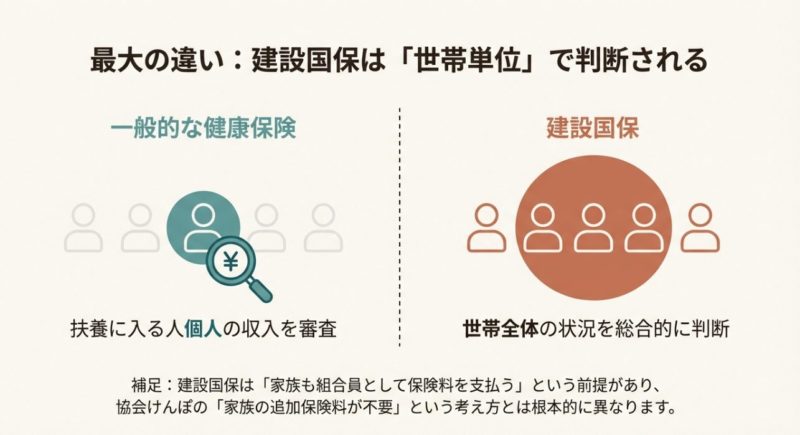

協会けんぽの扶養は「追加保険料が基本ゼロ」

会社員の健康保険(協会けんぽや健保組合)だと、被保険者本人が保険料を払っていて、配偶者や子どもは条件を満たせば「被扶養者」として入れますよね。 ここで大事なのは、被扶養者には基本的に追加の保険料がかからないという点です。 だから「扶養に入る=無料で守られる」感覚がつきやすいんです。

市町村国保は「扶養が存在しない」

一方で、市町村国保は、世帯全員がそれぞれ被保険者です。 税金の扶養や配偶者控除があっても、国保の世界では「扶養だから無料」みたいな扱いはありません。 世帯で計算されることが多く、世帯主がまとめて納めるイメージですね。

建設国保は“中間”っぽく見えて、運用は独特

結論から言うと、建設国保は「扶養」という言葉を使うけど、協会けんぽの“無料の被扶養者”とは別モノです。

- 協会けんぽ:扶養(被扶養者)に入る家族は追加の保険料が基本かからない

- 市町村国保:そもそも扶養の概念がなく、世帯で全員が被保険者

- 建設国保:家族も加入できるけど、家族ごとに保険料がかかることが多いうえ、加入には認定(審査)がある

ここがポイントで、建設国保は「家族も入れる」けど「誰でも入れる」わけじゃないんですよ。 つまり、家族として入れるための条件(収入、同居別居、生計維持など)を満たしているかを見られます。 税金の扶養(103万円とか)だけ見て「大丈夫でしょ」と決め打ちすると、建設国保ではズレることがある。ここがいちばんの落とし穴です。

私がよく見る“ズレ方”はこの2つです。

- 税金の扶養はOK(所得で判定)だけど、建設国保はアウト(収入で判定)

- 夫婦の感覚は「家族だから一緒」で安心しているのに、実務は「別制度への加入が必要」になる

なお、保険の選び方や、建設国保が得になるパターンの考え方は、私の別記事でも整理しています。 気になる人はあわせてどうぞ。

家族被保険者と保険料

建設国保の扶養条件を調べている人が、次にぶつかるのが「家族も保険料かかるの?」問題です。 はい、かかることが多いです。 ここ、初見だとびっくりしますよね。

なぜ家族でも保険料が発生しやすいのか

建設国保の多くは、家族を「被扶養者(無料)」として扱うのではなく、家族被保険者として独自の資格を持たせます。 その結果、家族分の保険料(家族保険料)が設定されます。 つまり、協会けんぽの“扶養は無料”の感覚でいると、ここでギャップが出るんです。

それでも建設国保が有利になるケースがある

ただし、家族保険料がある=損、と決めつけるのは早いです。 建設国保は組合によって、年齢区分の定額や、子ども世代の保険料が抑えられていることがあります。 市町村国保は所得に応じて上下しやすいので、世帯所得が高めの人ほど市町村国保の負担が重くなりやすい一方、建設国保は定額色が強くて“読みやすい”のが強みになることもあります。

私の経験上、比較の出発点はこの3つです。

- 家族の人数(子どもが多いほど差が出やすい)

- 世帯の所得帯(市町村国保の計算だと上がりやすいか)

- 組合の家族保険料の年齢区分(0歳〜18歳、19歳〜64歳など)

建設国保は「家族が入れる=誰でも入れる」ではなく、加入の認定基準を満たした家族だけが対象になります。 保険料を払えばOKという仕組みではない点は注意です。

保険料の具体額は、東京土建・建設連合・中建国保などで差が出ます。 金額は毎年見直しもあるので、最終確認は所属組合の公式資料が安全です。 もし「どっちが得?」で迷っているなら、家族の年齢と人数をメモして、組合の保険料表と市町村国保の試算を並べるのが一番早いです。

同居別居と仕送り証明

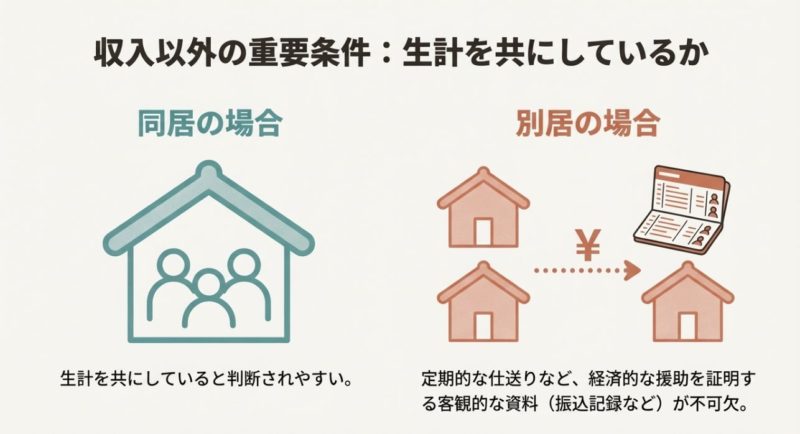

扶養条件で“地味に効く”のが、同居か別居かです。別居(学生の下宿、親の単身世帯など)になると、仕送りで生計を維持している証明が必要になるケースが多いんですよ。ここ、あとから詰む人が多いので、先にガチで対策しておきたいところです。

同居と別居で、見られるポイントが変わる

同居の場合は、生活が同じ財布で回っていると判断しやすいので、「生計維持」の説明が通りやすい傾向があります。 ただし油断は禁物で、同居でも収入バランスを見られることがあります。

別居の場合は、生活が分かれている分、実際にお金を出している証拠が必要になります。 つまり、言い方は悪いですが「口で言うだけじゃ足りない」んです。

要注意:仕送りの証明は、現金手渡しだと認められにくいことがあります。

できるだけ銀行振込にして、通帳の入出金や振込明細が残る形にしておくのが無難です。

1/2要件(半分未満)の“現場あるある”

さらに、同居の場合でも「本人(組合員)と比べて家族の収入が高すぎないか」という観点で見られることがあります。 いわゆる1/2要件(半分未満)ですね。これ、知らないと怖いです。

たとえば、家族の年収が130万円未満でも、組合員の収入が落ちた年(仕事が減った、ケガで休んだ、独立直後で売上がまだ薄いなど)に、配偶者のパート収入が“相対的に”高く見えてしまうことがあります。 すると「生計維持は逆じゃない?」みたいな判断になりかねない。 ここ、年収だけでなく“比率”も絡むので注意です。

別居家族を扶養に入れるなら、先に作るべき証拠

別居の扶養で困らないための準備

- 振込は毎月同じ日・同じ名目にする(家賃、生活費など)

- 振込名義は必ず組合員本人にする(祖父母名義などは避ける)

- 金額は「生活費として妥当」な範囲で継続する(突発的な大金より継続)

- 通帳コピーやネットバンキングの明細を保存しておく

最後に大事なことを言うと、同居・別居の判断は住民票だけでなく実態も見られることがあります。 だから、転勤や単身赴任、進学で住所が変わるタイミングは、早めに支部へ相談して「どの書類を何枚出すのが安全か」を確認するのが一番確実です。

国内居住要件と海外赴任

近年は、扶養認定に国内居住要件が絡む場面が増えています。 ざっくり言うと、住民票が海外に移っているなど「日本に生活基盤がない」と判断されると、家族として認定されにくくなります。 これ、海外赴任や留学が絡む家庭だと一気に現実の問題になりますよね。

国内居住要件で“アウトになりやすい”パターン

典型例は、海外転出届を出して、住民票が日本から抜けているケースです。 制度としては「国内に住所を有しない人は対象外」という方向になりやすいので、扶養に入れる前提で話を進めると危ないです。

また、海外で医療を受けた場合の取り扱い(療養費など)も絡むことがあり、ここは制度が複雑です。 だから私は、海外が絡む時点で「一般論で決めない」ことを強くおすすめします。

例外になりうるケースは“説明と書類”がセット

ただ、留学や海外赴任への帯同など、ケースによって例外扱いになることもあります。 ここで大事なのは、例外の可否が「気持ち」ではなく提出書類と実態で決まることです。 たとえば、在学証明、赴任命令、帰国予定、国内の生活基盤(住居、家計)など、説明の材料が必要になります。

海外絡みは特に注意:組合によって提出書類の種類や厳しさが変わりやすいです。 さらに、同じ組合でも支部の確認が必要になるケースがあります。

なので、海外に絡む話が出た時点で、先に支部へ相談するのが一番早いです。 ここは「後で何とかする」だと、加入可否だけじゃなく、資格喪失の扱いが面倒になることがあるので、早めが勝ちです。

配偶者子ども親の範囲

「誰まで家族として入れられるか」も、よく聞かれます。 感覚としては“家族=全部”って思いがちなんですが、制度上は続柄で線引きがあります。 ここ、期待値がズレやすいので、先に整理しておきましょう。

続柄で変わる「同居必須」ライン

建設国保では、配偶者や子ども、親(直系尊属)などは比較的対象になりやすい一方で、叔父・叔母、甥・姪などの「それ以外の親族」は同居が必須になりやすい傾向があります。 理由はシンプルで、生計維持の実態を説明しにくいからです。

| 続柄のイメージ | 同居要件の傾向 | 実務でよく出る論点 |

|---|---|---|

| 配偶者 | 別居でも可のことが多い | 収入基準、1/2要件、社保加入の有無 |

| 子ども(学生含む) | 別居(下宿)でも可のことが多い | アルバイト収入、学生特例、仕送り証明 |

| 親(直系尊属) | 別居でも可のことがある | 年齢(60歳以上)・年金収入、同居実態 |

| それ以外の親族 | 同居必須になりやすい | 世帯の扱い、住民票、生活費負担の証明 |

親を扶養に入れたいときに出やすい論点

親を扶養に入れる相談は多いです。 ポイントは「年金収入がどの扱いになるか」「同居か別居か」「仕送りで生計維持を証明できるか」です。 親の年齢が60歳以上の場合は180万円基準が関係してくることもありますが、これは“自動でOK”じゃありません。 収入の内訳(年金、パート、臨時収入など)も含めて確認が必要です。

「住民票を移せばOKでしょ?」と思いがちですが、実務は住民票だけで終わらないこともあります。 生活費の負担や同居の実態が問われるケースがあるので、引っ越し前後は特に慎重に。

続柄の範囲は組合規約で細かく決まっているので、最終判断は必ず所属組合で確認してください。 ここは断定すると危ないところです。

建設国保扶養条件で損しない

次は「具体的に何を見て判定するか」です。 年収の壁、交通費の扱い、自営業の売上の見られ方、106万円で社保に強制加入になるケースまで、やらかしやすいポイントをまとめます。

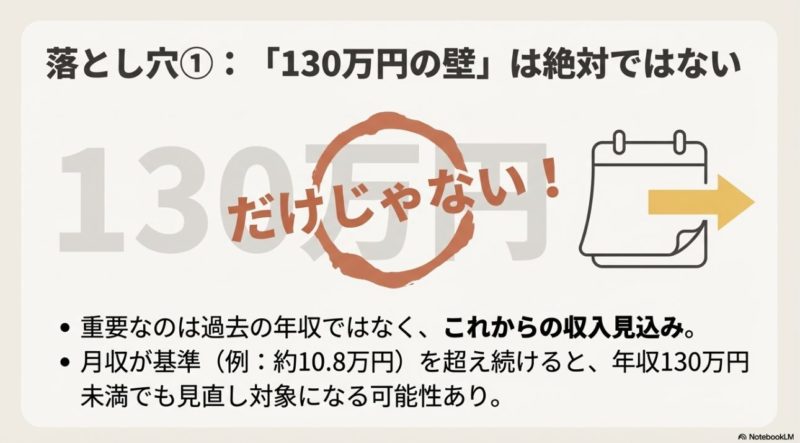

130万円の壁と収入計算

建設国保の扶養条件で一番出番が多いのが、いわゆる130万円の壁です。 ざっくり言うと、60歳未満なら年収130万円未満が目安になりやすいです。 ただ、ここは「130を超えた瞬間に即アウト」みたいな単純さではなく、見込み収入や、収入の算定方法、家計の支え方(生計維持)も絡むので、丁寧に押さえたいところです。

まず「手取り」じゃなく「総支給」で見る

大事な前提:ここで言う年収は、基本的に手取りではなく総支給(税金や保険料が引かれる前)で見られます。

たとえば、年末に「手取りが10万円切ってるから大丈夫かな」と思っても、総支給に交通費や手当が乗っていると、年換算で超えるケースが普通にあります。 扶養条件の計算は“肌感覚”でやると危ないです。

60歳以上などは180万円基準が絡む

また、60歳以上や一定の障害要件に当てはまる場合は、180万円未満の基準に緩和されることがあります。 とはいえ、これも「年齢だけで自動的に通る」じゃなくて、収入の内訳を確認されることがあるので、親の扶養や高齢配偶者の場合は要注意です。

| 区分 | 年収の目安 | 月額の目安 | よくある勘違い |

|---|---|---|---|

| 基本(60歳未満) | 130万円未満 | 約10.8万円未満 | 手取りで見てしまう |

| 高齢(60歳以上など) | 180万円未満 | 約15万円未満 | 年齢だけでOKと思う |

繁忙期の一時的な超過は“救済”がある場合も

最近よくあるのが、繁忙期の残業や人手不足で、パートの収入が一時的に増えて「今年だけ130万円を超えそう」というケースです。 ここは救済措置として、事業主の証明によって扶養認定を継続できる仕組みが案内されています。

ただし、ここも勘違いしやすくて、自動で適用されるわけじゃないし、恒常的に上がった場合は対象外になりえます。 制度の存在は知っておいて損はないので、一次情報として厚生労働省の案内も貼っておきますね。

ここは慎重に:「超えたけど大丈夫でしょ」は危ないです。 救済を使うなら、必要書類や条件を支部と勤務先に早めに確認したほうがいいです。

最後にもう一度。 ここまでの金額はあくまで一般的な目安です。 組合や個別事情で判断が変わるので、ギリギリの人ほど支部確認が必須です。

交通費と自営業売上の扱い

ここが「え、そうなの?」ってなりやすいポイントです。 そして、建設国保の扶養条件でトラブルになりやすいのもこのセクション。 私はここを一番丁寧に見てほしいと思っています。

交通費(通勤手当)を“収入に含める”前提で考える

交通費(通勤手当)が収入に入る扱いになるケースが多く、税金の非課税枠の感覚で計算するとズレます。

遠い現場で交通費が大きい人ほど、基本給は低いのに総支給で130万円を超える…みたいなことが起きます。

このズレが怖いのは、「本人は働き方を変えてないのに、制度側の見え方だけで壁を超える」ことがある点です。 例えば、同じ時給・同じシフトでも、現場が変わって交通費が上がったらアウト寄りになる、みたいなことがありえます。 なので、給与明細を見るときは、手取りじゃなくて総支給の欄をまず見てください。 できれば過去3か月分を並べて、平均とピークを把握すると安心です。

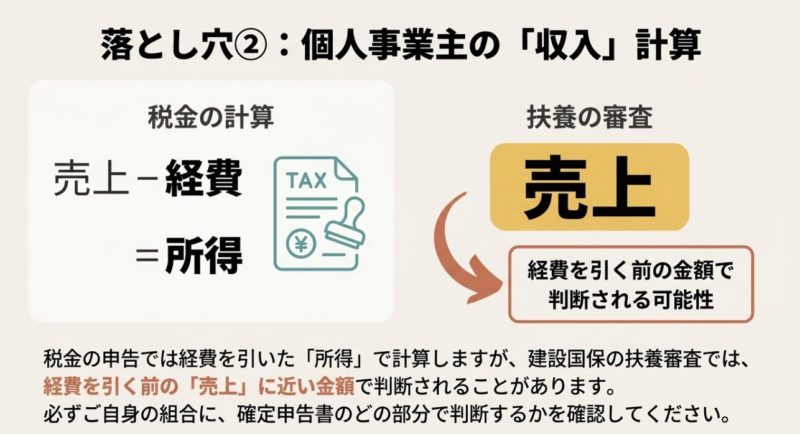

自営業(フリーランス)の配偶者は“税金の所得”で判断しない

そしてもう一つ、もっと破壊力があるのが自営業(フリーランス)の収入判定です。 税金だと「売上−経費−青色申告控除=所得」で見ますよね。 でも建設国保の扶養条件では、青色申告控除を差し引けない、経費も“直接経費だけ”みたいに厳しめに見られることがあります。

ありがちな事故パターンを“先に潰す”

事故りやすいパターン

- 確定申告の所得が少ないから扶養内だと思っている

- でも売上が130万円を超えている(または経費が国保で認められにくい)

- 検認(資格確認)で否認され、さかのぼって資格が変わるリスクが出る

同じ「年収」と言っても、税金と健康保険では見方が違います。 確定申告で扶養のつもりでも、建設国保の検認で否認されるケースが出るので、ここは本当に慎重に。

私はこの手の相談では、まず「売上」「仕入(原価)」「直接経費っぽい支出」を分けてメモしてもらいます。 そのうえで、支部で求められる書類(申告書のどのページか、収支内訳書か、青色決算書か)を確認して、“国保側の見え方”で収入を組み立て直す。 ここまでやると、判断ミスが減ります。

もしあなたが自営業の配偶者側で「売上はあるけど経費も多い」タイプなら、早めに支部へ相談したほうがいいです。 税理士に相談するときも「税金上の所得」だけじゃなく「扶養認定の収入計算」の話をセットで出すと、会話が噛み合いやすいです。

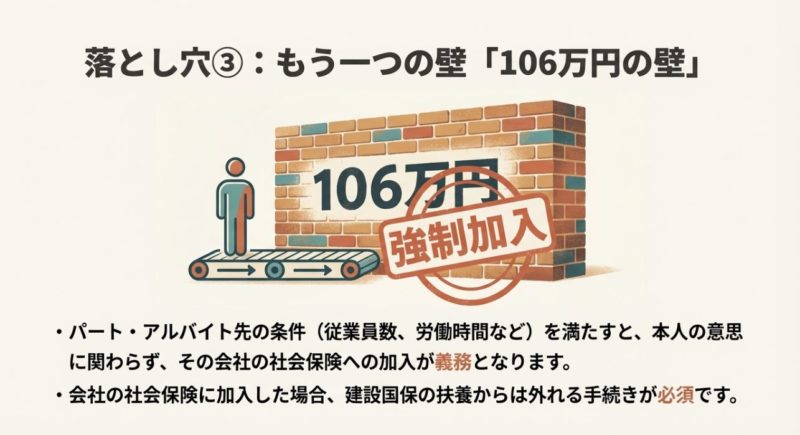

106万円の壁と社保加入

次に大事なのが106万円の壁です。 これは「扶養から外れる・外れない」というより、勤務先の条件を満たすと本人が社会保険(健康保険・厚生年金)に加入しないといけないという話です。 つまり、建設国保の扶養条件を満たしていても、勤務先の要件で“自動的にルートが変わる”ことがあるんですよね。

よく出る加入条件のチェックポイント

代表的には、週の所定労働時間が20時間以上、月額賃金が8.8万円以上、2か月を超える雇用見込み、学生ではない、などが絡みます。 これが揃うと、本人の意思と関係なく社保加入になることがあります。

二重加入はできません。 勤務先で社保に入ったら、建設国保の家族認定は外れて、切替手続きが必要です。

「社保に入る=損」と決めつけない

社保に入ると、たしかに保険料負担は増えることが多いです。 でも、ここは単純に手取りの増減だけで決めると後悔しやすいです。 なぜなら、厚生年金に加入することで将来の年金が増える可能性がありますし、状況によっては傷病手当金や出産手当金などの制度面で強くなることがあるからです。

私の感覚だと、「今すぐの手取り」と「将来の保障」を天秤にかける場面です。 あなたが家計の主軸をどこに置くかで正解が変わるので、一回、数字と制度の両方を並べて判断したいところですね。

切替の手続きは“遅れると危ない”

社保に加入したのに、建設国保の保険証をうっかり使ってしまうと、あとで医療費の返還が発生するリスクがあります。 ここ、地味に痛いです。 なので、社保の資格取得日(だいたい入社日)を軸に、保険証の扱いと脱退手続きを早めに進めるのが安全です。

建設国保と協会けんぽ・厚生年金の考え方の違いは、別記事でも深掘りしています。

学生150万円特例の条件

学生のアルバイト収入って、気づいたら増えてません?「春は控えめだったけど、夏休みで稼いで、年末に帳尻が合わない」みたいなやつ。 ここに刺さるのが、学生150万円特例です。

学生150万円特例は“組合差”が最大のポイント

組合によっては、学生など一定年齢(例:19歳以上23歳未満)の家族に対して、150万円未満まで認める特例がある場合があります。

ただし、これは全組合共通ではありません。 東京土建・埼玉土建などで見かけることが多い一方、別の組合では通常の130万円基準のまま、ということもあります。 つまり「友だちの家はOKだった」があなたの家でもOKとは限らない、ってことです。

確認すべき3点は“年齢・学生・別居”

学生特例をチェックするときは、次の3点をセットで確認すると事故りにくいです。

- 対象年齢の判定方法(年末時点か、誕生日基準か)

- 学生の定義(在学証明の要否、休学時の扱い)

- 別居(下宿)の場合の仕送り証明のルール

アルバイトの年収は「見込み」で管理するのがコツ

学生本人は「月にいくら稼いだか」しか見てないことが多いので、親側で“年換算”してあげるのがおすすめです。 例えば、直近3か月の総支給を平均して、残り月数をかけるだけでも、かなり精度が上がります。 ここで大事なのは、税金の103万円の壁ではなく、建設国保の扶養条件としての壁(130万円や150万円特例)を見て管理することです。

アルバイト収入が増えがちな時期だからこそ、早めに支部へ確認して、必要書類(学生証の写し、在学証明など)も先に用意しておくのがおすすめです。 確認が遅れると、年末に慌てて調整することになって、本人もあなたも疲れます。

建設国保の扶養条件まとめ

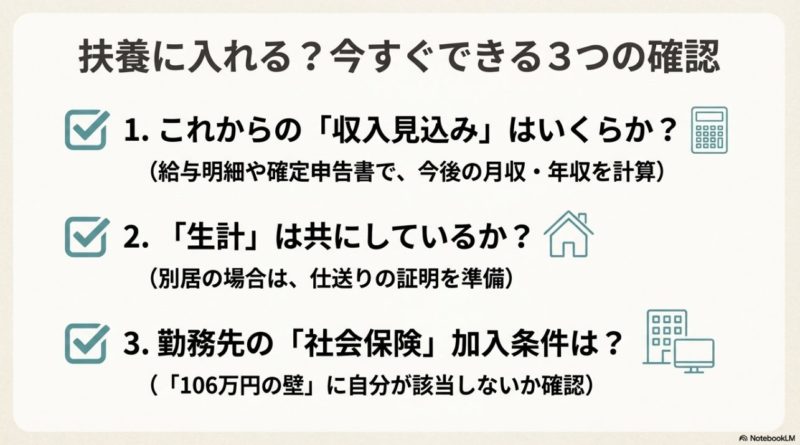

最後に、建設国保の扶養条件を“実務の目線”でまとめます。 ここまで読んだあなたは、もう「130万円だけ見ればいい」みたいな単純な話じゃないって分かったと思います。 だからこそ、最後は行動に落としましょう。

まずは判断軸を固定する

- 130万円の壁は目安。手取りではなく総支給ベースで考える

- 交通費や各種手当が入って想定より早く超えることがある

- 自営業の配偶者は税金の所得ではなく、売上ベースで厳しめに見られる可能性がある

- 同居・別居で必要書類が変わり、別居は仕送り証明がカギ

- 106万円の壁で社保加入になると、建設国保の家族扱いは基本終了

- 学生150万円特例など、組合差があるので所属組合の規約確認が必須

迷ったら「この順番」で潰すと早い

私がよくおすすめする確認手順

- 所属組合を特定する(東京土建、建設連合、中建国保など)

- 家族の「総支給(交通費込み)」の見込み年収を出す

- 同居・別居の実態と、必要なら仕送り証拠を整える

- 勤務先の社保加入条件(週20時間など)を確認する

- 学生特例や高齢基準など、該当する例外を支部で確認する

最後に:断定せず、支部確認と専門家相談を前提に

そして一番大事なのは、ここで書いた基準や金額はあくまで一般的な目安だということです。 実際の認定は、所属する建設国保組合の規約と支部運用で決まります。

なので、ギリギリのライン(年収が近い、別居の仕送りが不安、自営の売上が読めないなど)の人ほど、必ず公式サイトと支部窓口で確認してください。 判断に迷うなら、社労士や税理士など専門家に相談するのも安全です。

参考として、建設国保の加入条件や考え方を別視点で整理した記事も置いておきます。 比較の材料にどうぞ。

コメント