家事按分の家賃割合って、どこまでならOKなのか迷いますよね。 目安が知りたいけど、ワンルームだと面積で割れないし、青色申告と白色申告で扱いが違うって話もあって、余計に不安になりがちです。

しかも、確定申告で家賃を経費に入れるなら、地代家賃の仕訳や記帳、税務調査で否認されるパターン、バレると言われる理由まで押さえておきたいところ。 ここが曖昧だと、せっかく按分しても説明ができずにしんどいです。

この記事では、家事按分の家賃割合を決める計算方法を、面積基準・時間基準それぞれで整理しつつ、証拠の残し方まで「現実的にやれる形」に落とし込みます。 数字はあくまで一般的な目安として扱い、最終判断は税務署や税理士など専門家に相談できる状態を作るのがゴールです。

- 家事按分の家賃割合の基本ルール

- 面積基準と時間基準の計算方法

- ワンルームでの現実的な目安

- 税務調査に備える証拠の作り方

家事按分で家賃の割合を決める

家賃を家事按分するなら、まずは「どうやって割合を作るか」を固めます。 ここは感覚で決めるほど危ないので、面積と時間のどちらを軸にするか(または併用)を決めて、説明できる形にしていきます。

なお、家事按分は「生活費を経費にする裏ワザ」じゃなくて、家事と業務が混ざる支出(家事関連費)を、合理的に区分して必要経費にするという考え方です。 一次情報としては、国税庁の「必要経費」の解説が超わかりやすいので、ここだけは一度目を通しておくのがおすすめです。 (出典:国税庁「No.2210 必要経費の知識」)

面積基準の計算方法

面積基準は、税務署への説明が一番しやすい王道です。 自宅全体の床面積に対して、事業専用として使っているスペースの割合を出します。 ここで大事なのは、「あなたの感覚」じゃなくて「誰が見てもそう言える材料」を揃えること。 面積基準は、その材料を作りやすいのが強みです。

ポイントは「事業専用」と言えるかどうかです。 仕事机があるだけ、生活用品も置いてある、だと弱くなります。 生活動線から分けられているほど強いです。

面積基準の基本式と、つまずきやすい所

計算はシンプルで、次のイメージになります。 計算自体は簡単なんですが、つまずくのは「分子に何を入れるか」です。 分子は基本的に、事業のためだけに使うスペースを入れます。 寝室と兼用、リビングで家族と共有、みたいな場所は「専用」と言い切れないので、基本は慎重に扱うほうが安全です。

| 按分率 | 事業専用スペース㎡ ÷ 自宅全体の㎡ |

|---|---|

| 家賃の経費 | 月額家賃 × 按分率 |

| おすすめの根拠 | 間取り図・写真・家具配置のメモ |

畳換算より、まずは間取り図の㎡が最優先

畳で考える人も多いですが、その場合は不動産の資料(間取り図)に書かれている㎡を優先したほうが揉めにくいです。 資料がないなら「1畳≒1.62〜1.65㎡」換算でメモを残しておくと、後で自分も説明しやすいです。 ただし、畳の大きさは地域や物件で微妙に差があるので、できる限り公式っぽい資料(契約書、募集図面、管理会社の資料)を残しておくと強いです。

廊下・トイレ・玄関などの扱いは、保守的がラク

なお、面積基準は「廊下・トイレ・玄関などの共有部分」をどう扱うかで迷いがちです。 結論から言うと、税務リスクを下げるなら、分子は事業専用スペースの純粋な面積だけにして、保守的に作るのがおすすめです。 共有部分まで分子に入れたくなる気持ちは分かるんですが、そこを入れると「生活にも使ってますよね?」のツッコミを受けやすいです。 揉めたくないなら、攻めるより守るほうが結果的に得です。

私がよくやるのは、間取り図をプリントして、事業スペースを蛍光ペンで塗って、横に「ここは仕事だけ」と一言メモを残すやり方です。 これ、後から見返したときの説明がめちゃくちゃラクになります。

最後に大事な話をすると、面積基準は「専用部屋がある人ほど強い」方法です。 逆に、共有スペースしかないなら、面積だけで押し切るより、次の時間基準や、面積×時間の併用を考えたほうが納得感が出ます。

時間基準の計算方法

時間基準は、ワンルームやリビング兼用みたいに「面積で切れない」人の現実解です。 ざっくり言うと、1週間168時間のうち、何時間を仕事に使っているかで割合を作ります。 ここ、気になりますよね。 だって「時間って証明できるの?」って話になるからです。 結論としては、完璧な証明じゃなくていいので、合理的に説明できる記録を作るのがポイントです。

時間基準の基本式と、具体例

例えば、平日5日×1日8時間なら週40時間で、按分率は40÷168です。 ここは計算自体よりも、稼働時間の根拠が大事です。 「だいたい毎日これくらい」でも、メモがあるかないかで強さが全然変わります。

| 週の稼働時間 | 1日稼働時間 × 稼働日数 |

|---|---|

| 按分率 | 週の稼働時間 ÷ 168時間 |

| 家賃の経費 | 月額家賃 × 按分率(目安) |

時間基準で強い根拠を作るなら、カレンダー・作業ログ・日報(簡単なメモでOK)を残すのが効きます。 税務調査で見られるのは「言った言わない」より記録です。

作業ログの作り方は「続く形」が最強

時間基準のログって、気合いを入れすぎると絶対続かないんですよね。 だから私は、スマホのカレンダーに「作業」って予定を入れるとか、ToDoアプリの完了履歴を残すとか、生活の中で自然に残る記録を使うのがいいと思います。 スクショで月1回保存しておくと、後で「この月はこんな働き方でした」が説明しやすいです。

繁忙期・閑散期がある場合の考え方

繁忙期と閑散期があるなら、月ごとの実績で平均を出してもOKです。 ただし、月ごとにブレると説明が難しくなるので、年を通した方針(例:原則は週40時間、繁忙期は別記録)を決めておくと楽です。 税務の場面って、数字より「筋が通ってるか」を見られるので、方針を決めて運用を揃えるのが大事です。

注意:時間基準は便利だけど、在宅してない日(外出・打ち合わせ・移動)が多いのに在宅稼働として積み上げるのは危ないです。 現実の働き方と矛盾しないように、外仕事が多い人は按分率を控えめにしたほうが安全かもです。

そして、時間基準だけで不安なら、「面積×時間」の併用(共有スペースの一角を使う場合など)にして、さらに保守的に作るのもアリです。 要は、あなたが胸を張って説明できる形にすること。 それが一番強いです。

ワンルームの家事按分目安

ワンルームは、税務署側も「生活と仕事が混在しやすいよね」と分かっている分、高すぎる割合に敏感になりがちです。 ここは焦りやすいんですが、ワンルームほど「守り」が大事です。 なぜなら、部屋の中に生活用品が存在するのが当たり前なので、業務専用の証明が難しくなるからです。

注意:ここで出す数字はあくまで一般的な目安です。 あなたの仕事の性質(在宅が主か、外が主か)と、部屋の使い方で妥当ラインは変わります。

目安の作り方は「説明しやすさ」優先

目安感としては、在宅中心でも20〜30%あたりは説明しやすいケースが多いです。 理由はシンプルで、生活との混在がある前提でも「時間基準でこれくらいなら自然だよね」と言いやすいからです。 逆に40%を超えると、生活実態との整合性を突っ込まれやすいので、写真・配置・専用機材などで「仕事に寄っている」根拠を厚くします。

ワンルームは「生活用品の写り込み」が地雷

ワンルームで高めの割合にしたいなら、やることは明確で、生活用品を仕事スペースから遠ざけることです。 例えば、仕事机の周りに衣類や寝具があると「そこ生活スペースですよね?」になりやすいです。 物理的に分けられないなら、せめて見た目で分ける。 棚で区切る、カーテンで仕切る、仕事机の周りは仕事道具だけにする。 こういう工夫が、説明のときに効いてきます。

ワンルームで一番強いのは「実態の整備」です。 計算式の前に、部屋の使い方そのものを整えると、割合も自然に決まってきます。

やりすぎない方が結果的に得

どうしても自信がないなら、まずは保守的に始めて、来年以降に実態と証拠が揃ってから見直す方が、精神的にも安全です。 税務って、最初から完璧を目指すより、運用が安定していることのほうが強いです。 毎年同じ考え方で、根拠を残して、少しずつ整える。 これが一番ラクで、一番ブレません。

最後に念のためですが、「この割合なら絶対OK」みたいな断定はできません。 あなたの状況で最終判断が必要なので、迷うときは税務署や税理士など専門家に相談してください。 ここは慎重にいきましょう。

青色申告は50%以下も可

青色申告は、帳簿(複式簿記など)をちゃんと作る前提で、家事按分の説明が組み立てやすいです。 実務的には、50%以下でも合理性が説明できれば通りやすい考え方がベースになります。 ここが白色との大きな違いで、青色は「きちんと記帳してるなら、按分の考え方も説明できるよね」という土台がある感じです。

青色で大事なのは「帳簿と根拠が連動していること」

とはいえ、「青色だから何でもOK」という話ではありません。 結局は、業務に必要な部分が合理的に区分できるかが勝負です。 面積・時間・利用頻度など、あなたの働き方に一番合う軸で作りましょう。 ここで言う「合理的」って、難しく考えなくてよくて、第三者が見ても納得できるかが目線です。

青色で強い組み合わせ例

- 専用部屋あり:面積基準+間取り図+写真

- 共有スペース:時間基準+カレンダー記録+机周りの写真

- ワンルーム:時間基準(控えめ)+ログ+配置の工夫

割合は低くてもOK、その代わり「説明ができる」こと

青色は、10%とか20%みたいに低めの割合でも、根拠があれば自然に成立します。 逆に言うと、無理に高くしなくても、十分に節税効果は出ることが多いです。 ここ、気持ち的に「もっと入れたい」ってなりがちなんですが、税務リスクとメンタルコストを考えると、私は「説明しやすいラインで固定」が一番いいと思います。

青色申告の特典(青色申告特別控除など)も含めて土台から整えたいなら、サイト内の記事も参考になります。

正確な適用要件や最新の取り扱いは変わることもあるので、最終的には国税庁の公式情報も必ず確認してください。 判断に迷うときは、税理士に一度見てもらうのが早いです。

白色申告で50%要件の注意

白色申告は、家事按分自体が「主たる部分が業務かどうか」で見られやすいです。 よく言われるのが「50%超」ですが、現場では区分が明確かどうかがより重要だと感じます。 ここ、ちょっと怖いですよね。 白色って帳簿が簡易な分、説明の材料が少なくなりやすいので、結果として「目に見える区分」を求められがちです。

白色は「物理的に分けられているか」が強い

例えば、部屋が完全に独立していて、仕事専用の設備・在庫・資料だけがあるなら、50%未満でも説明が通る余地はあります。 でも、生活用品が混ざると一気に弱くなるので、白色申告ほど「見た目の説得力」が効きます。 逆に言うと、見た目の説得力さえ作れれば、白色でも戦えます。

白色でやりがちな失敗:証拠の不足

白色で多いのが、「一応家事按分しました」の一言で終わってしまうパターンです。 税務の場面で強いのは、間取り図に色を塗って、計算式を書いて、写真を撮って、ログを残す。 これをやっている人は、白色でも説明が通りやすいです。 逆に、口頭だけだと弱い。ここはシビアです。

白色申告で攻めるより、青色に切り替えて帳簿を整えるほうが、長期的にはラクになることが多いです。 今後も在宅で継続するなら検討価値ありです。

白色のまま行くなら、なおさら「証拠を残す」前提で按分割合を決めるのがいいと思います。 最終的な判断は税務署や税理士など専門家に相談してください。 特に割合が高めになりそうな人は、事前に確認したほうが安心です。

家事按分の家賃割合で損しない

割合が決まっても、次にハマるのが「記帳」と「証拠」です。 ここを雑にすると、節税できたはずの分が、後から説明コストとして返ってきます。 損しないために、仕訳の型と、否認されないための準備をセットで押さえます。

家事按分は「数字」だけじゃなくて「運用」が大事です。 毎年同じルールで回して、根拠を残して、必要なら見直す。 この流れができると、確定申告が一気にラクになりますよ。

地代家賃の仕訳と記帳

家賃は勘定科目としては地代家賃で処理するのが一般的です。 家事按分の記帳は、私は次の2パターンをおすすめしています。 どっちが正解、というより、あなたの運用に合うほうを選ぶのが大事です。 続かない方法は、結局ミスの温床になりやすいので。

期中は全額→期末に事業主貸へ振替

毎月の支払いをいったん全額「地代家賃」で入れておき、決算で私用分を事業主貸に振り替える方法です。 手間が少なく、会計ソフト運用にも向きます。 実務で強いのは、月々の入力が単純になること。 忙しい時期ほど、入力をサボりたくなるじゃないですか。 だから、簡単な仕組みほど強いです。

例えば、月10万円の家賃で按分30%なら、年間120万円の支払いのうち、私用分70%=84万円を期末に事業主貸へ振替するイメージです。 こうしておけば、普段は「払った」だけ入れて、年末にまとめて調整できます。

支払い都度で按分して透明性を上げる

支払いのたびに事業分と私用分を分けて記帳する方法です。 帳簿が見た目に分かりやすく、税務調査にも強い反面、手間は増えます。 「毎月ちゃんと整理したい」「決算のときに一気にやるのが苦手」という人には向きます。

注意したいのは、家賃を個人口座や個人カードで払っている場合です。 この場合、事業分だけを経費にして、差額を事業主借として処理する形になることが多いです。 ここは会計ソフトの設定やあなたの管理方法によって変わるので、迷うならソフトの公式ヘルプか、税理士に確認するのが安全です。

どちらでもOKですが、毎年同じルールで運用するのが大事です。 年によってコロコロ変えると「都合のいい調整」に見えやすいです。

「家賃+共益費+管理費」をまとめて考えていい?

賃貸だと、家賃のほかに共益費や管理費が入っていることもありますよね。 基本的には、実態として家賃の一部に近い性格なので、家賃と同じ按分割合で一緒に処理するのが自然です。 ただし、契約や請求の形が特殊だったり、駐車場代が別契約だったりすると話が変わるので、「これは家賃に含めていいか?」に迷ったら、契約書ベースで整理するのが一番揉めません。

会計ソフトの設定や入力方法はサービスによって違うので、最終的には利用しているソフトの公式ヘルプも確認してください。 税制や取り扱いは変わることもあるので、正確な情報は公式サイトの最新情報を必ずチェックし、最終判断は専門家に相談してください。

光熱費と通信費の按分

家賃の次に悩むのが、電気代・水道光熱費・通信費です。 ここは「面積」よりも使用実態が重視されやすいです。 つまり、部屋の広さより「どれくらい仕事で使ってるか」が見られます。 だからこそ、雑に割合を決めると弱いし、逆に実態に沿って組み立てれば説明が通りやすい分野でもあります。

電気代は時間・機器で説明する

電気代は、仕事時間の割合で按分するのが基本です。 もう一歩踏み込むなら、PC・ディスプレイ・プリンタなどの事業用機器の使用状況(いつ使うか、どれくらい稼働するか)をメモに残すと強いです。 例えば「平日9〜18時は仕事」「この時間にPCとモニターを使う」「プリンタは月に数回」みたいな感じでOKです。

私がよくやるのは、電気代の按分メモに「稼働時間の根拠(カレンダー)」と「主に使う機器」を一緒に書くことです。 これだけで後から説明がめちゃラクになります。

水道・ガスは職種次第で慎重に

水道・ガスは、事務系(ライター、デザイナー、プログラマーなど)だと、事業必要性の説明が難しいケースが多いです。 生活に直結していて「仕事のために必要だった」と言い切りにくいからです。 料理教室、美容、製造など、明確に使う業種なら按分しやすいですが、迷うなら無理に入れないのも戦略です。

ここ、欲が出やすいポイントなんですが、私は「入れない」判断も十分アリだと思っています。 なぜなら、税務リスクの割に金額が小さくて、説明コストが割に合わないことがあるからです。 やるなら、利用実態(業務で使う頻度や内容)が説明できる形にしてから、が安全です。

通信費は利用頻度を軸に

インターネットやスマホは仕事で使う比率が高い人も多いので、按分が作りやすいです。 明細や利用時間で説明できるとベスト。 仕事専用回線・仕事専用端末があるなら、家事按分せずに済むので一番クリアです。

スマホの按分は、通話明細やアプリの利用時間まで完璧に出せなくても大丈夫です。 例えば「平日は仕事で使う時間が長い」「休日は私用が中心」みたいな形で、勤務時間帯ベースで按分するのは現実的です。 大事なのは、毎年同じ考え方で運用して、根拠メモを残しておくことです。

注意:光熱費・通信費は項目が多い分、「全部高比率」で揃えると目立ちやすいです。 家賃が20%なら電気も通信も20%…みたいに機械的に揃えるより、実態に合わせて項目ごとに違ってOKと考えたほうが自然です。

ここも断定は避けて、最終判断は税務署・税理士など専門家に相談してください。 特に水道・ガスは無理に攻めると否認リスクが上がりやすいので慎重にいきましょう。

税務調査で否認される例

否認されやすいのは、ざっくり言うと「割合が高いのに根拠が薄い」ケースです。 特にワンルームで家賃の半分以上を入れていると、目立ちやすいです。 ここ、怖いですよね。 でも逆に言うと、否認パターンはだいたい決まっているので、先に潰しておけばOKです。

よくある否認パターン

- 仕事部屋と言いながらベッド・テレビ・衣類が普通にある

- 割合が年によって急に上がる(例:20%→50%)のに説明がない

- 時間基準なのに稼働記録がなく「だいたいこれくらい」だけ

- 家賃以外(光熱費など)も高比率で一気に積み増している

否認の本質は「生活実態との矛盾」

税務調査は「数字の正しさ」だけじゃなく、生活実態と帳簿の整合性を見にきます。 例えば、家賃を50%計上しているのに、実際の部屋は生活がメインっぽい。 こういう矛盾があると、一気に突っ込まれます。 逆に、割合が30%でも、専用スペースがはっきりしていて、写真も間取り図もログもあるなら、説明が通りやすいです。

「急に割合が上がる」は、理由が言えれば大丈夫

割合が上がること自体がダメというより、「なぜ上がったの?」に答えられるかが大事です。 例えば、在宅日が増えた、専用部屋を作った、機材を置く必要が出た、みたいな事情があるなら自然です。 その場合は、変更した年の根拠(写真・間取り図・ログの変化)を残しておくと強いです。 逆に、理由も根拠もなく上がると「都合よく増やしたのでは?」と疑われやすいです。

私が「これだけはやっとけ」と思う対策

- 按分割合を決めた根拠を1枚メモにまとめる

- 仕事スペースの写真を年1回撮る

- 時間基準なら月1回ログを保存する

もし不安があるなら、国税庁の情報を確認しつつ、税理士に一度レビューしてもらうと安心です。 否認された場合は修正申告や、延滞税・過少申告加算税などが発生する可能性もあるので、ここは慎重にいきましょう。 最終判断は、税務署や税理士など専門家に相談してください。

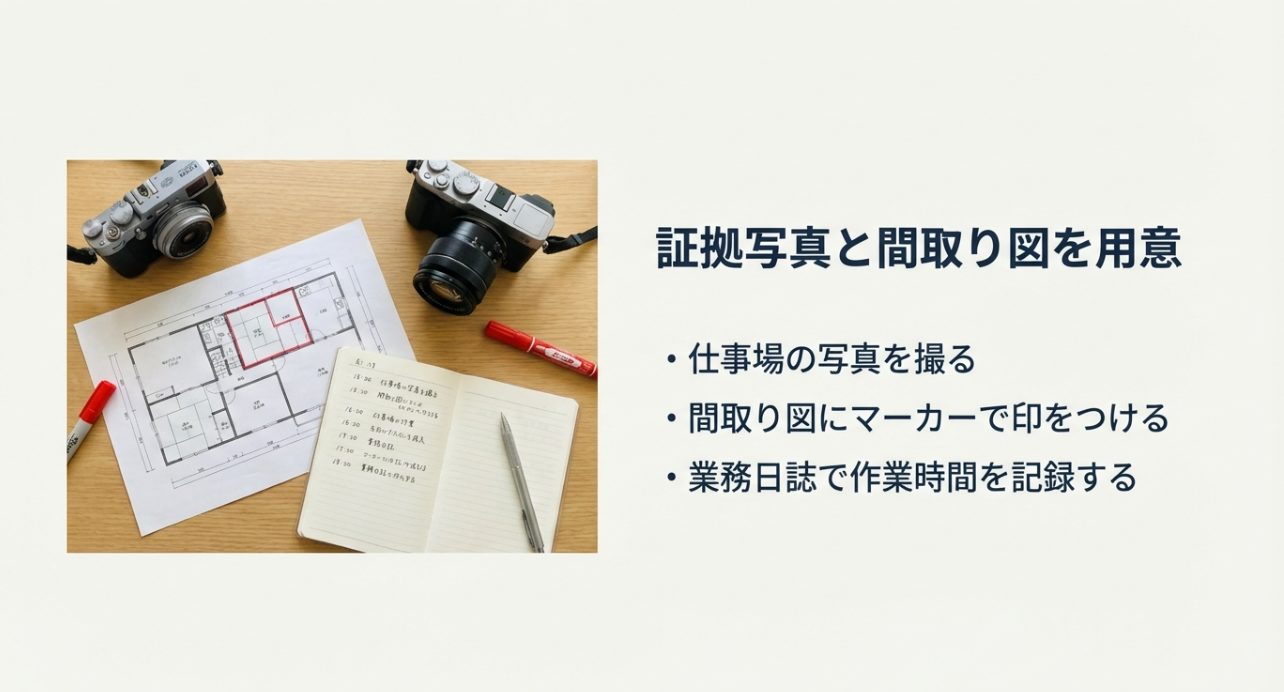

証拠は間取り図と写真

家事按分は、結局「証拠ゲーム」です。 ここ、めんどいけど超大事です。 税務調査で強いのは、次の3点セットだと思っています。 これが揃っているだけで、説明のストレスが激減します。

- 間取り図:事業スペースをマーキングして㎡と割合をメモ

- 現況写真:仕事専用であることが伝わる配置(生活用品が写り込みにくい角度)

- 計算メモ:面積・時間・日数など、割合の作り方を短く書く

間取り図は「塗る+数字を書く」で完成

間取り図って、持っているだけだと弱いんですよ。 強くするコツは、仕事スペースを色で塗って、横に「ここは仕事用」「㎡」「割合」を書くこと。 これで一気に説明資料になります。 スマホで撮ってPDFにして保管しておけば、なくしません。

写真は「生活用品が写らない角度」がコツ

写真は「年に1回」でもいいので、決算期あたりに撮っておくと後で困りません。 ポイントは、仕事スペースが仕事っぽく見えること。 机の上にPC、モニター、仕事用書類、在庫、専門機材などがあると説得力が出ます。 逆に、寝具や衣類が写ると「生活じゃん」になりやすいので、撮影前に片付けるのも大事です。

計算メモは「未来の自分」に向けて書く

計算メモは、税務調査のためだけじゃなくて、来年の確定申告のためでもあります。 1年後って、意外と忘れてます。 だから「なぜこの割合?」にすぐ答えられるように、式と前提(面積・時間・日数など)を書いておくのが最強です。

おすすめの保管セット:①間取り図(塗ったやつ)②写真(年1回)③計算メモ(1枚)④ログ(時間基準の人)を1フォルダにまとめる。 これだけで「いつでも出せる状態」になります。

保存期間は状況によって変わり得るので、最終的には税務署や専門家に確認してください。 私は「いつでも出せるようにまとめる」を基準にしています。 正確な情報は公式サイトをご確認ください。

家事按分の家賃割合まとめ

家事按分の家賃割合は、答えが一つではありません。 だからこそ、面積基準か時間基準か(または併用)を決めて、あなたの働き方に合った「説明できる割合」を作るのが正解だと思います。 ここができると、確定申告の不安がかなり減りますよ。

迷ったら、まずは「守れる割合」で固定する

迷ったら、まずは保守的な割合でスタートして、間取り図・写真・計算メモを整えながら運用を固めるのが安全です。 税務調査が不安なら、特にワンルームは高比率にしないほうがラクです。 節税は大事だけど、攻めすぎて後から修正…ってなると、時間もメンタルも削れます。

最終的には「一次情報の確認」と「専門家相談」が安心

なお、税制や運用は改正や個別事情で変わることがあります。 正確な情報は公式サイトをご確認ください。 最終的な判断は、税務署や税理士など専門家に相談したうえで行ってくださいね。 私は、迷うポイントがあるときほど「先に相談してスッキリする」ほうが結果的に得だと思っています。

節税の全体像も整理したい人は、関連テーマとして以下もチェックしておくと繋がります。

コメント